作者:烟雨

官媒喊话支援,认为A股质押风险不宜夸大、大跌是非理性过度反应、A股底部特征增多、无需放大贸易战的影响,

市场上抄底声渐起,然而,作为一名过来人,我想和大家说:抄底的,最后都死了!

如果一个地方,风光无限,但危险相伴,理性的决策当然是敬而远之,毕竟,君子不立危墙之下。

6月23日,泰国12名少年足球运动员和1名教练进入一处国家公园洞穴内“探险”后失踪,案发后,泰国派出了至少1000名救援人员夜以继日地开展搜救,全球多个国家都派出洞穴探考专家和救援队来支持此次行动。

当地时间7月2日夜间,协助搜救的三名英国潜水员首先发现了被困的13人,他们全部平安,当局正在组织最合适的救援方案,这是生命的奇迹,万幸找到了,但是如若搜救人员没有找到呢?不敢想象。

一如查理芒格所言:如果知道我会死在哪里,那我将永远不去那个地方。

伸手接飞刀,刀刀见血!

十年前,我刚入市,连牛市的尾巴都没摸着,当时市场连续下跌,不过我以为可以抄到底。

4000点,我抄过;

3000点,我也抄过;

2500点,我还抄;

2000点,我已经没钱,也没有勇气抄了。

后来,市场接着跌破了1900点,1800点……

4000点到2500点,我亏损了20%,但是2500点往下,我却亏损了一半的本金,那一年,我深刻体会到投资中的残酷:抄底,是投资中最危险的行为。

在下落市中去猜测哪里是底,没有必要,也没有意义。猜对了,可能不会输钱,但是也输了时间。如果猜错了,就是万丈深渊。

投资中最重要的是什么?

以前上大学的时候,逻辑课老师曾给我们出过一道题,很有意思:

当你看到一群鸟飞过,第一只是大雁,你能得出什么结论?

——正确答案是第二只鸟也是大雁。

以前我就把这个当笑话看了,但是当我做了投资之后,我才发现这特么是世界上最完美的,且大部分人都不能理解或者接受的逻辑了:

当市场跌破之前的低点,而且高点越来越低,那你觉得市场还会再出现新低吗?

这也许是趋势投资最好的诠释了!

当你看到第一只鸟是大雁,那么第二只鸟呢?会变成黑天鹅吗?

逻辑告诉你的答案是:第二只鸟依旧是大雁,不是黑天鹅。

黑天鹅会来吗?

会的。

它什么时候来?

逻辑告诉你答案:当你看到第一只鸟变成黑天鹅后,第二只鸟就是黑天鹅了。

不要猜大雁什么时候飞走,黑天鹅什么时候飞来。

要做的是,当你看到大雁或者黑天鹅飞来又飞去的时候,没有躺在地上打盹。

即使你不相信趋势的力量,但是,不可否认的,一旦进入熊市,哪怕是最好的公司,估值和价格也会打一个很大的折扣,事后看来,即使是那些穿越了牛熊的个股,熊市中的回调幅度,也是相当折磨人的,要知道,2008年,如果你一直拿着腾讯、茅台,你的市值也会缩水过半。

在跌市中装死不可取,伸手接飞刀更不可为。

腾讯控股2008年回调46%

贵州茅台(714.12+1.67%,诊股)2008年回调58%

所以投资中最重要的是什么?

在价投圣经《证券分析》一书中,格雷厄姆对“投资”的定义:建立在详尽分析基础之上,在确认本金安全的前提下,追求令人满意收益的行为,一切无法满足上述条件的行为都是投机行为。

确认本金的安全,是投资的前提。

他的门徒巴菲特,也是我们公认的价值投资者中最为成功的代表,他最被广为流传的一句话是:

Rule No.1: Never Lose Money. Rule

No.2: Never Forget Rule No.1.

(第一条原则:永远不要亏钱。第二条原则:永远不要忘记第一条原则)

在亚马逊上曾被炒到1000美元一本的《安全边际(Margin of Safety)》作者赛思卡拉曼,也是深受价值投资者尊敬的投资大师,他在这本书中进一步阐述了关于不要亏钱的观点:

“我也认为避免亏钱应是每个投资者的首要目标,但这不是说投资者不应承受一丁点儿亏钱的风险。“不要亏钱”更多地是指在往后的几年中一个人的投资组合不要导致资本大量流失。没有人想要承受损失,你也无法通过检验绝大多数投资者和投机者的行为来证明。我们绝大多数人都有强烈的投机冲动,免费午餐的诱惑总是强烈的,特别是身边的人好像都已经吃到了。当别人都在贪婪地追逐利益,经纪人又在给你推荐时下最热的IPO股票时,你是很难静下心来想想亏钱的风险的。但依然,避免亏钱,是保证你炒股赚钱的笃定之法。”

因为,不亏损,是“复利”的前提。如果大幅亏损,谈何复利。

亏损与复利错觉

“理解复利的魔力和获得它的困难是理解许多事情的核心和灵魂。”这句话来自查理·芒格,他说:“复利是世界第八大奇迹,不到必要的时候,别去打断它。”

5%通货膨胀的复利能够让1万元在50年后仅相当于880元。同样的,10%的复利增长,能让1万元在50年后变为117万(具体值1173908)。

不过,复利的威力其实仍然抵挡不了亏损的侵蚀。

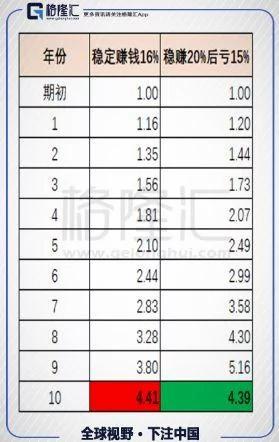

塞思.卡拉曼在《安全边际》提到一个案例:“一名在10年内连续获得16%回报率的投资者最终的财富,居然比一个连续9年获得20%年回报率却在第十年损失15%的投资者的财富要多”,说的就是这个道理。

下面这组数据更能体现出复利以及亏损的双重威力。

同样是100万起步,

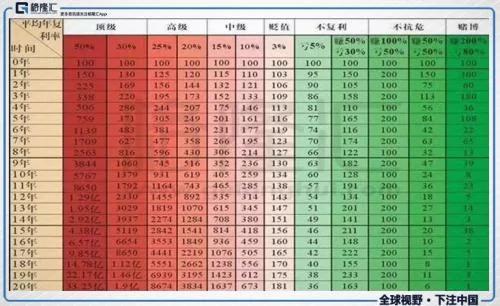

顶级高手每年赚50%,20年后滚雪球达到33亿,每年赚30%,财富也能达到1.9亿;

高手每年赚25%,20年后能赚8674万,每年赚20%能赚3834万;

而一般的人,如果每年赚10%,那20年之后也能赚到673万。

可见复利的威力。

但是如果另外一个人,如果第一年赚50%,第二年就亏30%,这样循环20年后,只有区区163万,财富巅峰值也只是222万,而稳定赚10%的投资者,第九年就完全超越了他。

如果赚100%,之后就亏50%,那很遗憾,一辈子可能就白忙活了。

更极端一些,赚200%后亏80%,类似赌博,那很遗憾,进入第六个年头之后,资产再也回不到100万的水平了,到20年之后就只剩1万块了。

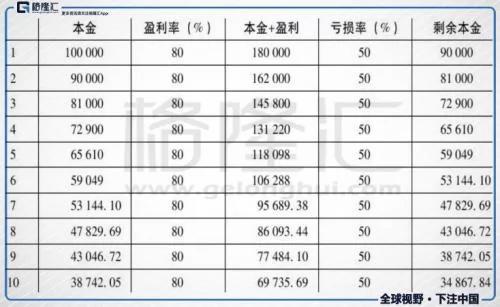

再来一组数据,如果你上半年赚80%,下半年亏损50%,你觉得结果会怎么样?

绝大多数人直觉业绩应该也还不错吧。

You are wrong!

你会亏钱,而且本金会越来越少。

保持高水平的复利是极其艰难的,而重大亏损对复利将产生重大伤害,过多的微利、微亏对长期复利也有巨大影响。

这就是为什么巴菲特一直强调的投资最基本的原则:第一、不要亏损,第二、记住第一条。

这句话初看起来似乎不现实,因为任何投资都存在风险,亏钱是不可避免的,不可能每一笔交易都成功。但是,我认为这句话讲的不是操作层面上的技术问题,而是思想层面上的意识问题。

如果有两只股票,一只可能赚很多钱,但不稳定,做好了一次能赚100%,做坏了可能亏损80%;而另一只股票可能赚的很少,但很稳定,但是每年有5%的分红收益。你会选择哪种产品来投资呢?我相信,如果是巴菲特的话,他会选择第二种,因为它的成功概率最高,看似赚得不多,但只要日积月累,最终的回报就非常大。

都说股市里1赚2平7亏,亏钱容易赚钱难是所有参与者的共识,如果你能做到不亏,就已经打败市场中绝大多数参与者了,如果你能做到赚钱,哪怕是小赚了,就已经成为前1名了,你还会轻视亏损这件事吗?

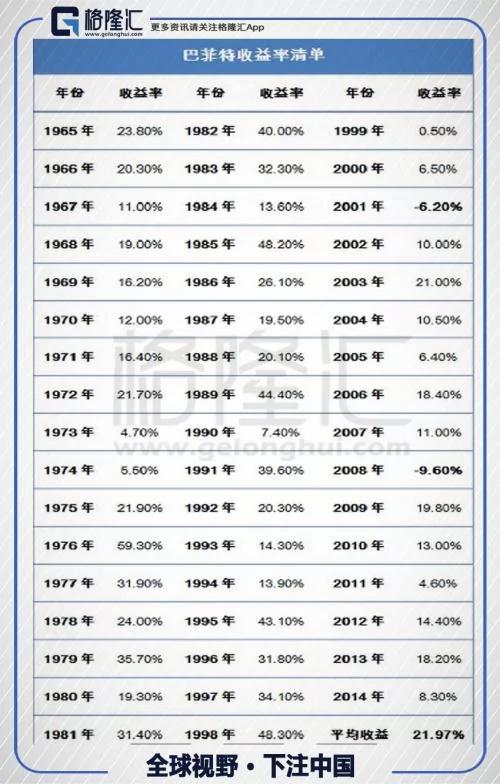

股神巴菲特之所以能成为股神,并不是他每一年都能赚几倍的钱,翻看他过去50年的投资收益率,超过50%的只有一年,超过30%的总共也只有11年,但是,最重要的是,他亏损的年份只有两年,分别是2001年和2008年,而且,亏损的幅度没有超过10%。

所以,巴菲特被尊为股神,是值得每个投资人服气的,毋庸置疑。

4

结束语

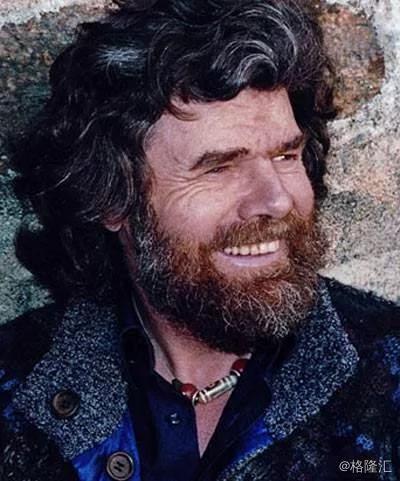

登山皇帝莱茵霍尔德·梅斯纳尔

意大利探险家莱茵霍尔德·梅斯纳尔(Reinhold Messner)被称为登山皇帝,他是人类史上不用氧气补给独立登顶珠峰(1978年)的第一人,也是第一个登顶世上所有十四座八千米山峰的人。

在登山界,莱茵霍尔德·梅斯纳尔被称为“山峰先生”(Mr Mountain)。他是登山者中活着的传说。

梅斯纳尔曾经说过:

登顶世界上全部8000米级的山峰并不值得我骄傲;我唯一骄傲的是,我活着下来了。

投资亦如此!

你必须保证自己活着。

来源:格隆汇

没有评论:

发表评论