进入12月以来,多家上市药企变卖家当,试图解决财务困境。

大量没上市的药企,处于更大的危机中,在一致性评价、带量采购、辅助用药监控等一系列政策影响下,整个行业进入一场淘汰赛。

海正药业曾和恒瑞医药齐名,如今一个连年亏损,落魄卖房求生,一个连续高增长,成为中国第一大药企,市值差距40倍。

医药行业出现两极分化,优质资产集中度越来越高,行业内淘汰加剧。相信距离药企把自己卖掉的日子也不会太远了。

年关将至,好多家上市药企纷纷变卖家当,开启过冬模式。

12月12日,江苏恩华药业以5,779.20万元卖了子公司的部分股权。

同一天,吉林紫鑫药业准备以1.02亿元卖出所持有的长春农村商业银行部分股权。

12月13日,海南康芝药业公告称,准备出售位于海口市、总面积为8807.35平方米的房产,评估价值为4517万元。这是今年康芝药业第二次卖房。

同一天,同处海南的双成药业决定将旗下注射用比伐芦定有关的特定知识产权和生产技术转让给二叶制药,由此获得5000万元。

还是同一天,江苏四环生物发布公告,将以1.71亿元的价格,卖掉全资子公司承包的9.12万亩的林木资产。

12月17日,天津天士力发布公告,拟出售旗下的营销公司和物流公司。

12月18日,浙江海正药业发布公告,将位于台州市椒江区的5套公寓挂牌出售。

2019年,海正药业通过卖房子、卖地、卖子公司股份,甚至包括卖了23只孔雀,获得了超过16亿的非经常性收益。

……

为什么这么多药企几乎同时在“卖卖卖”?

2019年前三季度,紫鑫药业净利润0.73亿,同比下降70%;康芝药业净利润165万,同比下降96%;双城药业亏损2163.38万元;四环生物盈利950万元,而此前已经连亏两年;天士力净利11.32亿元,同比去年下降了17.31%;海正药业在获得16亿非经常性收益后,终于盈利12.55亿元,也就是说经营利润仍然是亏的,已经连亏三年了。

只有恩华药业看着业绩不错,2019年前三季度净利润5.21亿,增长23%。但因为产品未通过一致性评价,2019年9月又在带量采购扩围中失利,股价也跌。

这些上市药企的求生举措,是寒冬之中医药制造行业的一个缩影。实际上,上市药企还属于行业中相对比较优质的公司,还有大量没有上市的药企,处于更大的危机中,在一致性评价、带量采购、辅助用药监管等等一系列政策的影响下,整个医药行业进入了一场淘汰赛。

一致性评价失利,卖技术“自救”

双成药业和恩华药业,是仿制药一致性评价中失利的代表。

双成药业不卖资产,卖的是专利和技术。注射用比伐芦定出售后,收购方二叶制药可以在指定区域内销售,包括中国、非洲45个国家以及中东部分地区。

这是一种仿制药,一种作用可逆的特异性凝血酶抑制剂,作为抗凝剂用于经皮冠状动脉介入术治疗的患者。

促使双成药业转让注射用比伐芦定产品知识产权及生产技术的主要原因,是未过一致性评价大关——此前向国家药监局提交的一致性评价申报目前尚未通过。

从今年起,医保谈判目录、带量采购逐渐常态化,药企要想跻身其中,通过一致性评价就成为了必不可少的“入场券“,未通过一致性评价的药品将面临淘汰的境地。

但要继续做实验,通过一致性评价,还要花费很多钱。而今年财报并不乐观,2019年前三季度,双成药业亏损2163.38万元,并且连续两年亏损。

△双成药业三年来股价走势图

△双成药业三年来股价走势图

今年10月,注射用比伐芦定的简化新药申请获美国FDA批准,也就是说,此后可以在美国市场销售。美国市场的销售权仍在双成药业手中。

如此看来,该仿制药在中国通过一致性评价是早晚的事,但双成药业似乎已经耗不起了,有FDA获批背书,能在年底高价转让该技术,快速获得一大笔收入,弥补前三季的亏损才是最迫切要做的事。况且其手上产品较为单一,短时间内并不能通过其他产品的收入弥补其在注射用比伐芦定上的研发、一致性评价的高昂投入。

2017年9月,双成药业还曾卖房解决困境,但卖资产、卖技术“自救”的方式不可持续,治标不治本。在现行医药环境下,双成药业仍需解决的主要问题,还是产品的单一性问题。

中药行业受冲击,天士力谋求转型

以中药为主营业务的A股上市公司天士力,也在2019年底开始毫不留情”瘦身“——卖资产,大举剥离医药商业版块。

12月17日,重药控股发布公告,天士力拟出售其控股子公司天士营销集团87.47%的股份给重庆控股。此外,重庆医药将购买天士力控股持有的陕西天士力医药物流有限公司100%股权。

天士力营销集团主要负责天士力的医药商业业务板块,陕西天士力物流主要为医药健康产业供应链上下游提供专业三方物流服务。

卖掉医药商业资产是大势所趋,也是天士力现实所迫。

从天士力往年财报可以看出,医药商业营收占比一直是大头,但自2017年,医药商业两票制开始在各省落地执行,中间环节受到限制,医药流通领域利润进一步被压缩,即便每年如此大手笔的医药商业投入,天士力却没有换来相应的利润增长。

比如,天士力今年前三季度净利为11.32亿元,同比去年下降了17.31%,并且延续了今年半年报的下滑趋势,2019年上半年,天士力净利8.99亿元,同比下滑2.86%。

细一点来看,天士力的感冒发烧产品的收入较上年同期下降59.88%,主要是穿心莲、藿香、柴胡销售下降所致。公司肝病治疗产品的收入较上年同期下降20.46%,主要是水林佳销售下降所致。而往年,藿香正气滴丸、穿心莲内酯滴丸等产品销售量在千万盒(支)以上。

但卖掉医药商业资产,也无法完全挽回这些品种的收入损失,可以预见的是,在医保控费、辅助用药重点监控、药企查账等大环境下,中药行业冲击越来越大,中药注射剂、中成药等利润未来将有减无增。

在今年6月,一场针对医药行业开展会计信息质量检查的“穿透式”查账风暴中,天士力等77家企业就在其中。药企账目“灰色地带”早已有之,但财政部和医保局合作出手还是第一次,此番大动作的查账,重点核查的就是高居不下的销售费用,以及每个企业背后的行贿问题,还有更进一步的成本调查,价格发现。

查账当月,天士力快速跳水,股价逼近跌停,创6年多新低。

△天士力三年来股价走势图

△天士力三年来股价走势图

此外,因中药注射剂在临床使用时常出事,以中药注射剂为代表的辅助用药已经进入了萧条整改期。

天士力这几年也遭遇过信任危机。2016年下半年,全欧中医药学会联合会副主席祝国光教授在科学网上发表多篇质疑天士力复方丹参滴丸产品在美国FDA试验造假的文章。复方丹参滴丸是天士力的“拳头”产品,销售二十多年,2016年度销售量为1.36亿盒。

曾与恒瑞并驾齐驱,如今落魄卖房

在所有变卖资产、抵御寒冬的药企中,海正药业最为特殊。这家曾经和恒瑞医药齐名的国内老牌药企,为了重获新生,正在下一盘惊险无比的大棋。

12月10日晚间,海正药业发布公告称,将计提各项资产减值准备13.17亿元,并将对公司研发项目开发支出转费用化处理4.12亿元。

公告一出,各方愕然。

要知道,今年前三季度,海正药业的归母净利润也才12.55亿元,如果算上这17亿的亏损,2019年度很可能再次亏损。而上市公司如果连续两年亏损,就要戴上ST的帽子,企业的融资能力和形象都会大打折扣。

所以,在过去的这一年里,海正药业都在极力避免这一切的发生。

今年3月开始,海正药业卖房子、卖股权,甚至卖出了23只原本在厂区内饲养的孔雀(这笔买卖赚到了15640元),一共获得超过16亿的非经常性损益,但公司的主业盈利依然亏损,扣非归母净利润亏损超过4个亿,两者叠加,才有了前三季度12.55亿元的账面利润。

按照这个趋势,ST危机眼看可以安然度过。但为何在年末关头,公司却主动曝出计提资产减值准备,给自己挖坑呢?

要回答这个问题,就不得不提到海正过去几年的悲惨境遇了。

海正药业的前身是台州海门化工厂,1976年更名为海门制药厂,2000年公司在上交所上市。靠着强大的原料药生产能力,海正药业一度是国内的一线药企。2005年,海正药业营收19亿。同一年,如今叱咤风云的恒瑞医药营收12亿。

△过去19年海正药业和恒瑞医药股价走势对比

△过去19年海正药业和恒瑞医药股价走势对比

2015年是海正药业命运的转折点。那一年,由于控股子公司的明星产品断货,以及部分原料药受到FDA警示不能进入美国销售等原因,海正药业的净利润从过去的3个亿突然归零。此后,海正药业一直没有找到可以聚焦的主业,多元化的发展被证明失败。

危机之下,2018年,在海正药业当了50年家的白骅,辞去公司董事长职务,新掌门人蒋国平临危受命。为了让海正摆脱困局,他提出了“瘦身、聚焦、优化”三大原则,落实到工作中,蒋国平有两个急需解决的问题:一、保住2019年度的利润增长,避免被ST。二、清除过去几年多元化投资遗留下的风险,寻找新的发展机会。

这两件事,从结果上看相互矛盾,但也并非不能共存,最好的局面就是,变卖资产的获利和处置风险的亏损相互抵消,2019年以微弱的盈利收尾。这种精度的平衡之术极为考验操盘者的财技。

如果这件事做成了,那么一家没落的老牌药企,变卖孔雀之后,上演王者归来,这也不失为一个有趣的故事呢。

两极分化,距离药企卖掉自己不会太远了

虽然被称为寒冬,但2019年,整个医药制造行业,仍然处于上升趋势。根据统计数据,截止2019年10月,中国医药制造业累计实现营业收入19672.60亿元,同比增长9.20%,增速较上年同期降低了3.55个百分点;累计实现利润总额2596.80亿元,同比增长10.60%,增速较上年同期上涨1.68个百分点。

然而,增长的部分大都集中到了少部分的公司。

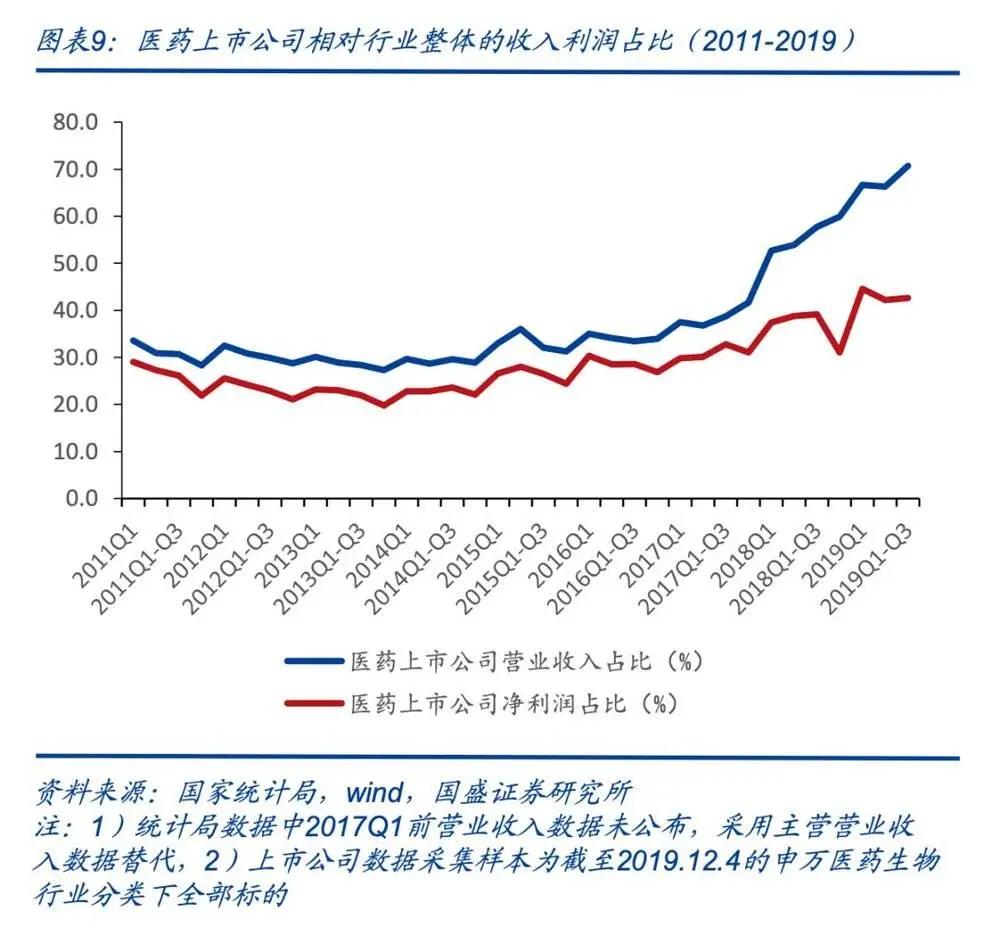

根据国盛证券的研究,上市药企的收入和利润在行业整体中的占比提升很快。

△图片来源:国盛证券研报

△图片来源:国盛证券研报

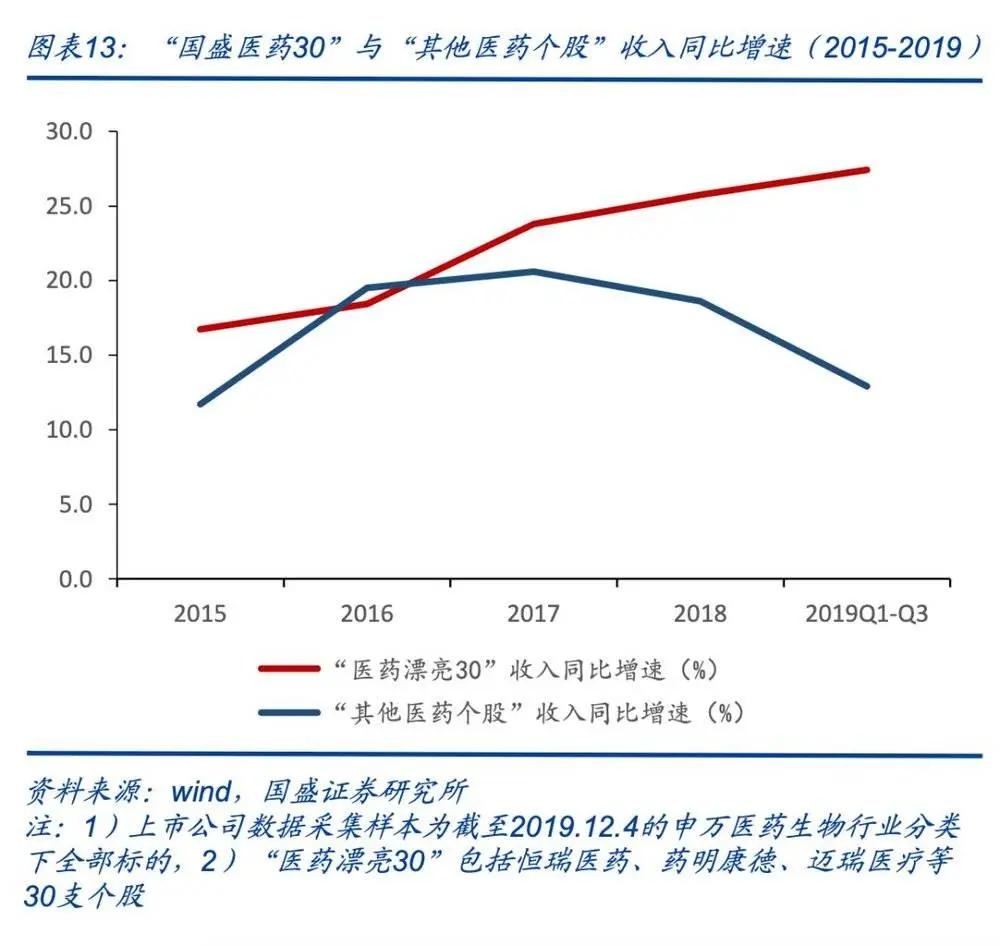

而上市药企中,所谓的“漂亮30”(国盛证券选出的30家优质药企,包括恒瑞医药、药明康德、迈瑞医疗等)收入增速明显高于行业内其他个股,且差距逐步扩大。两者叠加的结果,就是:优质资产集中度提高,行业内淘汰加剧。

△图片来源:国盛证券研报

△图片来源:国盛证券研报

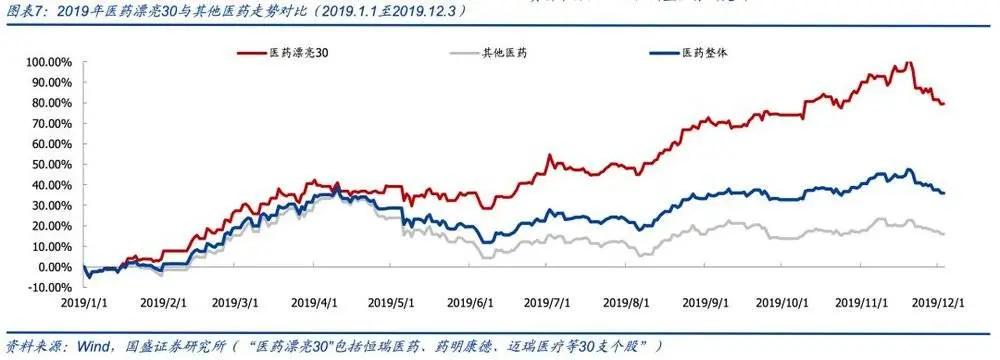

从股价的反馈来看,像恒瑞医药、中国生物制药这样的巨头,2019年股价上涨了100%左右,而最惨的仿制药企亚太药业,股价下跌接近60%。从整体上看,医药行业上涨30%左右,“漂亮50”上涨70%左右,其他医药个股则上涨15%左右。

△图片来源:国盛证券研报

△图片来源:国盛证券研报

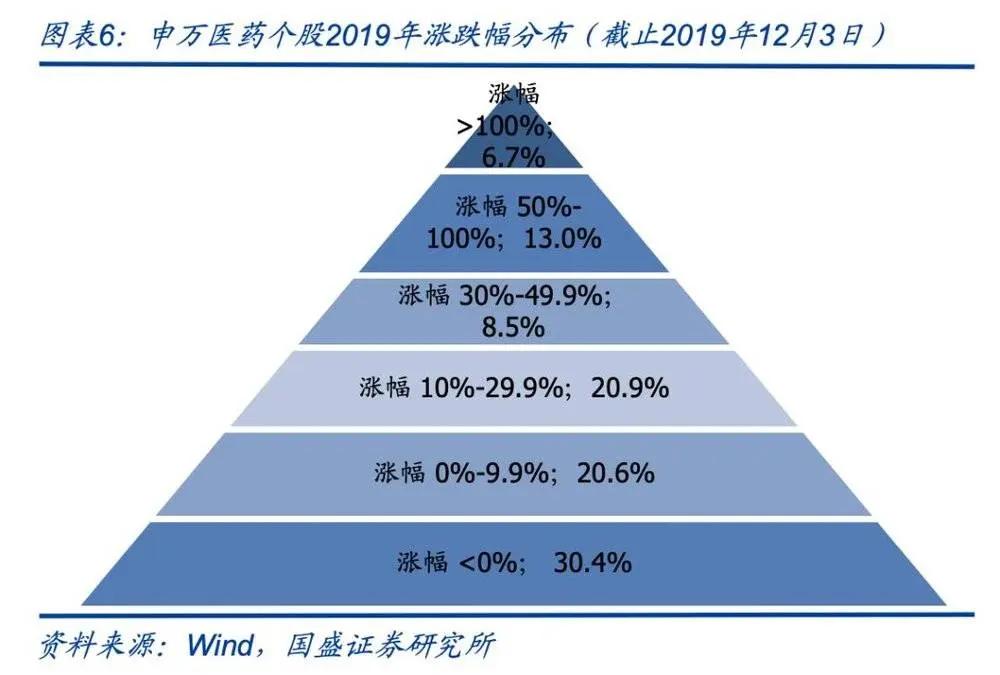

涨幅超过30%的大约有30%的医药个股,低于30%的有70%。

也就是说:只有30%的上市药企跑赢了医药行业的大势。

△图片来源:国盛证券研报

△图片来源:国盛证券研报

海正药业和恒瑞医药的对比,可以看作当前中国医药制造行业的一面镜子:两极分化愈演愈烈。

海正药业的经营利润已经连亏4年,而恒瑞医药,从2016年至今,无论是营业收入还是净利润,都在以每年25%以上的速度在增长,2019年营业收入将超过200亿元,净利润预计达到50亿元左右。曾经并驾齐驱的两家公司,恒瑞医药市值已经接近4000亿,而海正药业不到100亿,差距是40倍。

现在还是卖股权、卖房子、卖孔雀,随着淘汰赛的日益激烈,相信药企把自己卖掉的日子也不会太远了。

没有评论:

发表评论