过去十多年,中国香港地区的房价大幅度上涨,香港也因此连续八年稳坐全球房价最难负担城市榜首,属于“极度负担不起”之列。但最近几个月,香港房价明显回调,背后的原因何在?本文从汇率、利率、房价联动的角度出发,考察这一问题。

摘要

1、香港楼市寒意渐浓。过去十年中国香港地区房价持续攀升,成为全球房价最贵的城市。但最近几个月以来,香港房价明显下滑,楼市出现降温的迹象。其实最近几年香港的楼市调控一直在收紧,但并没有阻止房价的继续飙涨。货币政策方面,自2015年起香港就在跟随美联储加息,但也未曾打压到房地产价格,为何此时香港楼市呈现疲软现象?

2、之前“假”加息,涨了房价但打压汇率。香港自1983年10月起实行联系汇率制度,而联系汇率是固定汇率制度的一种,导致香港彻底失去了货币政策的独立性。本轮美联储加息周期中,香港金管局也每次都跟随加息,但港币市场利率并没有随之走高,加的是“假”息。在流动性并没有大幅收紧的情况下,香港房地产市场上涨动力持续不减。但港币对美元却面临较大的贬值压力,多次触及弱方兑换保证。

3、现在“真”加息,稳了汇率但打压房价。香港金管局今年以来出手收紧流动性、稳定汇率,开启了“真”加息之路。但全面加息背景下,香港住宅按揭贷款利率上升,直接打压资产价格,且香港房地产调控政策对房地产的压制作用也凸显了出来。全球金融危机后欧美超级宽松的货币大量流入香港,当前美国继续加息紧缩,香港将面临资本流出的压力,在稳汇率的压力下,港币流动性势必收紧,打压房地产市场,而房价下跌也会进一步加剧资本流出压力。

4、不可能三角的权衡,汇率和利率的选择。香港面临的汇率、利率和房价问题本质上是不可能三角的选择问题。当前香港金管局已经做出了选择,香港外汇储备充足,我们认为短期港币汇率无大碍,香港房价会面临回调压力。在经济下行压力较大的情况下,当前市场对于国内房地产调控政策放松的预期快速升温。从长期来看,资本项目的管理是很难维持的,若进一步宽松来刺激资产泡沫,汇率贬值压力会更大。而且即使汇率贬值了,货币刺激再来,房价就会一直涨吗?其实也很难。没有永涨不跌的资产价格,15年的创业板下跌同样发生在货币宽松的环境中。没有人知道资产价格的拐点何时到来,但有一点是确定的,涨多了的价格肯定会回调。

正文

1、香港楼市寒意渐浓

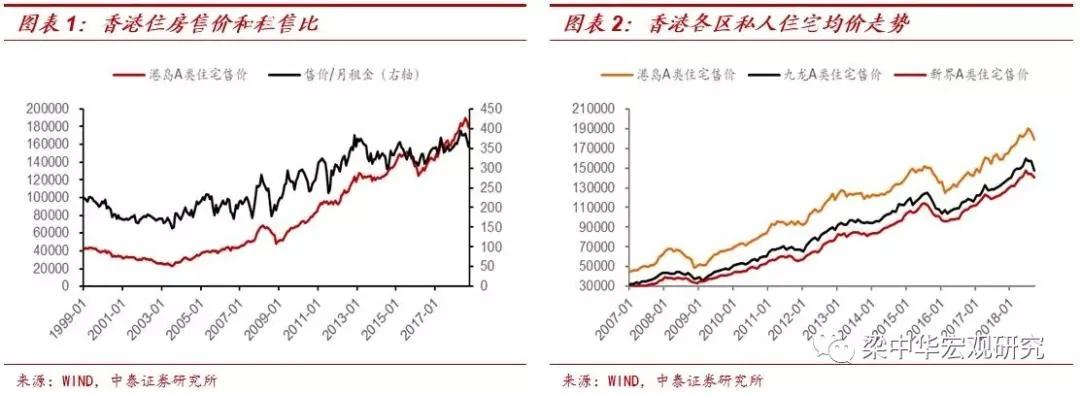

过去十年中国香港地区房价持续攀升,成为全球房价最贵的城市。08年至今,港岛、九龙、新界A类私人住宅出售均价分别上涨2.4倍、2.7倍和3倍,且年均以11%、13%、14%的速度增长,香港房价跑赢全球。2018年11月,香港房价收入比约为48倍,市中心住宅售价租金之比高达53倍,绝对房价与租售比均居于全球主要城市前列,远超同属于亚太地区的新加坡、东京。

香港也因此连续八年稳坐全球房价最难负担城市榜首,属于“极度负担不起”之列。

但最近几个月以来,香港房价明显下滑,楼市出现降温的迹象。2018年6月至9月,港岛、九龙、新界A类私人住宅售价分别下滑3%、7%和4%;租房市场略滞后于售房市场,8月至9月,港岛、九龙、新界A类住宅租金分别下滑0.2%、4%和4%。经历了近10年牛市的香港房地产,寒意渐浓。

其实最近几年香港的楼市调控一直在收紧,但并没有阻止房价的继续飙涨。香港特区政府和金管局近两年多次出台了房地产调控政策,以抑制房价过快上涨,皆未取得理想的效果。2016年11月针对第二套住宅印花税加增至15%,非香港公民额外征收房价15%的买家印花税,多次提高首付比例,收紧开发商融资贷款,香港住宅价格不但没有因为交易税加重而下调,反而持续上涨。

货币政策方面,自2015年起香港就在跟随美联储加息,但也未曾打压到房地产价格,为何此时香港楼市呈现疲软现象?

2、之前“假”加息,涨了房价但打压汇率

要了解香港的房价变化,我们不得不先看下其货币政策,而要了解香港的货币政策,就必须了解香港的汇率政策。

香港自1983年10月起实行联系汇率制度,而联系汇率是固定汇率制度的一种,以百分百的汇率保证,紧紧盯住美元。香港金融管理局承诺在汇率达到7.75港币兑1美元的水平时向持牌银行买入美元(强方兑换保证),在汇率达到7.85港币兑1美元的水平时向持牌银行出售美元(弱方兑换保证),在7.75至7.85之间时,金管局也可以根据需要进行操作。按照这样的汇率制度安排,可以保证港币兑美元汇率维持在7.75-7.85之间。

但是这样的汇率制度安排,也导致香港彻底失去了货币政策的独立性,香港货币政策操作的唯一目标就是稳定汇率。由于在香港市场资本是完全自由流入和流出的,要维持港币兑美元汇率的稳定,香港金管局的加息和降息政策都只能跟随美联储的步伐。当美联储加息时,香港往往会面临资本流出和港币贬值的压力,需要被动跟随加息;当美联储降息时,香港又面临资本流入和港币升值的压力。在过去的20多年中,美联储每次加息或降息后,香港金管局几乎都会跟随行动。

本轮美联储加息周期中,香港金管局也每次都跟随加息,但港币市场利率并没有随之走高,加的是“假”息。香港的政策利率是贴现窗利率,即是银行向金管局借钱的利率,贴现窗最主要的作用是在银行间资金紧张时为金融机构提供流动性支持。但如果市场上的流动性很充裕,市场利率低于贴现利率时,金融机构可以从市场去借钱,而不需要向金管局借“高价”钱。此时,贴现窗利率的提高并不会带动短期市场利率HIBOR上升,金管局加的就是“假”息。

2008年之后,美国实行超级宽松的货币政策,在港币的升值压力下,香港利率也大幅降至低位,再加上大陆人民币资本流入,总的来说香港金融市场流动性充裕。所以金管局跟随美联储加息后,市场上的流动性并没有收紧,市场利率远远低于政策利率。

例如2018年3月,香港贴现窗基本利率为2.0%,而市场短期利率HIBOR不足1.2%,所以这个时候金管局无论怎样上调贴现利率都无法影响市场利率。

货币并未大幅收紧,香港房价持续上涨。在流动性并没有大幅收紧的情况下,香港房地产市场上涨动力持续不减。2016年初-2018年1季度,香港政策利率从0.5%提升至1.75%,但由于市场利率并没有跟随提升,港岛A类私人住宅售价依然上涨了35%。

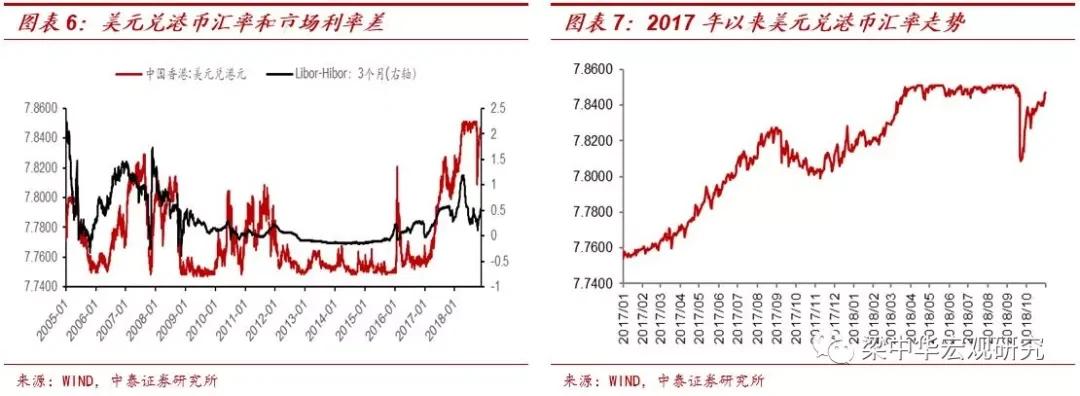

但港币对美元却面临较大的贬值压力,多次触及弱方兑换保证。2017年初至2018年1季度,1个月期限的Libor美元利率和Hibor港币利率之间的利差从不足5BP,不断扩大至110BP。当美元利率相比港币利率走高时,套利资金可以借入港币兑换成美元获得更高收益,套息交易频繁,是港币对美元贬值压力的主要来源。

3、现在“真”加息,稳了汇率但打压房价

2017年以来,由于港币市场利率偏低,港币对美元就在面临持续的贬值压力,香港金管局今年以来出手收紧流动性、稳定汇率,开启了“真”加息之路。2018年二季度以来,金管局多次买入港币投放美元,香港银行体系总结余账户降到了2008年末以来的最低水平。收紧了基础货币,港币短端市场利率与政策利率逐渐收敛,与美元利差也在缩小,从而稳定了港币汇率,港币兑美元的汇率稳定在了7.85弱方兑换保证下方。

但全面加息背景下,香港住宅按揭贷款利率上升,直接打压资产价格。香港的中长端贷款利率和短端政策利率是高度相关的,在短期港币利率一次次触及近10年新高后,汇丰、渣打、中银香港等主要银行也跟随上调按揭贷款利率。9月,香港最优惠贷款利率上调至5.125%,住房贷款利率也创近10年来最高值,对高企的房地产价格构成直接的压力。

货币紧缩后,香港房地产调控政策对房地产的压制作用也凸显了出来。2016年11月起针对第二套住宅印花税加增至15%,2017年5月收紧开发商融资贷款,且多次提高首付比例,住宅按揭贷款增速明显放缓至13%左右,住宅按揭贷款占总贷款比重也由2016年的14.3%降至13.1%。

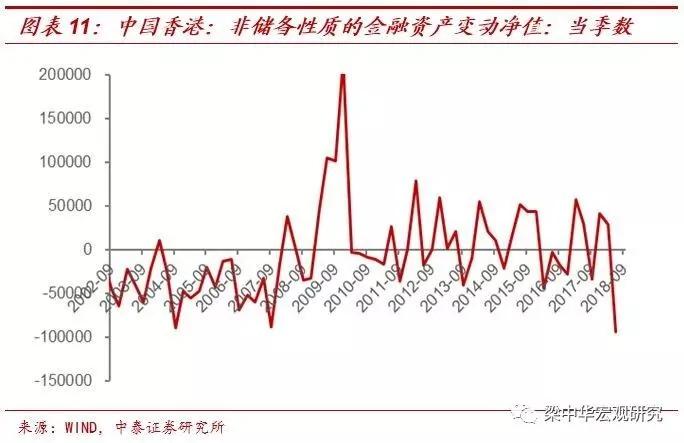

资本从流入到流出,香港楼市也将面临考验。全球金融危机后欧美超级宽松的货币大量流入香港,当前美国继续加息紧缩,香港将面临资本流出的压力,在稳汇率的压力下,港币流动性势必收紧,打压房地产市场,而房价下跌也会进一步加剧资本流出压力。

4、不可能三角的权衡,汇率和利率的选择

香港面临的汇率、利率和房价问题,本质上是国际金融领域的“不可能三角”问题,即资本自由流动、汇率稳定和货币政策独立三者不可兼得。香港市场资本自由流动,在美联储加息的情况下,要稳定港币汇率就必须提高利率,而提高利率就会打压高企的房地产泡沫;而如果不提高利率,港币就会面临持续贬值压力,联系汇率制就会受到威胁。

当前香港金管局已经做出了选择,我们认为短期港币汇率无大碍。因为从汇率制度设计来说,港币在发行时需按7.8港元兑1美元的汇率向香港金管局提交等值的美元,有充足的美元储备支持。当前香港外汇储备(换算成港币)是流通中港币的6.89倍,占广义货币M3的24%,而且大陆充足的外汇储备也是潜在支持。在港币出现贬值压力时,金管局干预汇率本质上属于联系汇率制度下的正常货币政策操作,不必对港币汇率波动过于惊慌。

但稳汇率、收紧货币会打压房价,香港房价会面临回调压力。不过整体我们认为香港住宅市场供给体量有限,也有大陆等亚洲地区富人需求端的支撑,预计香港房价失速下滑的概率较小。

在经济下行压力较大的情况下,当前市场对于国内房地产调控政策放松的预期快速升温。通过货币刺激房价很容易,但问题是能否承受房价进一步走高的风险。从长期来看,资本项目的管理是很难维持的,若进一步宽松来刺激资产泡沫,汇率贬值压力会更大,必然要面临汇率和利率的选择。而且即使汇率贬值了,货币刺激再来,房价就会一直涨吗?其实也很难。没有永涨不跌的资产价格,15年的创业板下跌同样发生在货币宽松的环境中。没有人知道资产价格的拐点何时到来,但有一点是确定的,涨多了的价格肯定会回调。

来源:华尔街见闻

没有评论:

发表评论