作者:凭栏欲言

中国融资结构以间接融资为主,由银行作为桥梁连接借贷双方,在细分为政府、私企、国企和居民四个经济部门中,任何一个部门的债务风险最终都会演变成银行的风险。

01

自美联储加息之后,笔者曾预测央行或会跟随美联储加息,或倾向于在公开市场操作中引导利率上行。

理由是全球贸易一体化使得商品价格趋于平价化,而金融一体化则使得各国资产价格也趋于平价化,而货币无疑是各国最基本最重要的资产。

货币资产价格来自于汇率和利率的复合。利率汇率双跌趋势会驱使资本进行无风险套利,将A货币转为B货币这种简单操作即可带来明显收益。

这将使得国内金融市场流入流出失衡,而中国央行四大目标之一即是维持国内市场流入流出的稳定。

而事实却是央行并未跟随美联储加息,金融市场流动渐趋失衡,体现在汇率上表现为汇率有强大的贬值压力。

02

国际上通常使用两个指标衡量宏观杠杆率,一是M2/GDP,二是非金融部门债务/GDP。

M2/GDP中国已位居世界第二,仅次于日本的250%,而衡量一国经济实力更应该从GNP来进行比较,考虑到日本海外投资素有“海外另造了一个日本”之名,以GNP来比较的话孰高孰低还难言。

而从非金融企业债务/GDP来看,BIS(国际清算银行)的数据显示,中国非金融企业杠杆率自2008年的142%上升至2016年末的257%,高负债必然带来高风险,而中国债务又以间接债务为主,主要由银行作为桥梁来衔接借贷双方,无论是那个部门的风险,最后都是银行的风险。

社会层面上认为银行是国家的,银行零风险的认知深入人心,一旦发生银行破产无疑将对信心造成毁灭性的打击,极易诱发储户对银行的挤兑从而演变为系统性金融风险。

国家虽已出台了银行破产法来应对未来银行可能发生的风险,但仍然没有做好面对银行倒闭会催生的系统性风险问题,防止系统性金融风险发生仍是国内货币政策的首要任务。

03

不发生系统性金融风险是中共高层强调的底线。

这个底线结合中国债务主要为间接债务的特点进行穿透就是银行不能破产。

再进一步穿透就是非金融企业债务不能大面积断链将风险传导至银行。

非金融企业债务结合中国的特点可细分为四个部门(国有企业、私有企业、政府和居民部门);

1)地方政府

2015年开始,债务问题开始浮出水面,拖累经济增速,为解决问题,央行货币政策予以支持,财政开始新一轮扩张,从M2增速来看,2015年4月跌至10.1%,随后快速反弹至16年1月份高点至14%,之后美联储于15年底开始加息,中国外储自高位下降,基础货币被动缩减,货币增速自16年1月份开始逐步下降。

财政扩张导致地方政府隐性债务快速增长,至2017年,据估算,隐性债务体量约在30-50万亿之间,是显性债务的2-3倍。

从2017年年初开始,中央出于对地方政府债务风险的担心,开始规范地方政府融资行为,倡导“开前门堵后门”,加大对地方政府债券融资的支持,限制隐性债务继续增长。

2018年以来,中美争端使得外部环境的不确定性以及经济的下行风险在加强,债务风险同步加大,去杠杆政策的节奏开始放缓,政策转向于稳杠杆。

地方债风险权重也从20%调降至零,自8月份开始,地方政府债券融资规模迅速扩大。

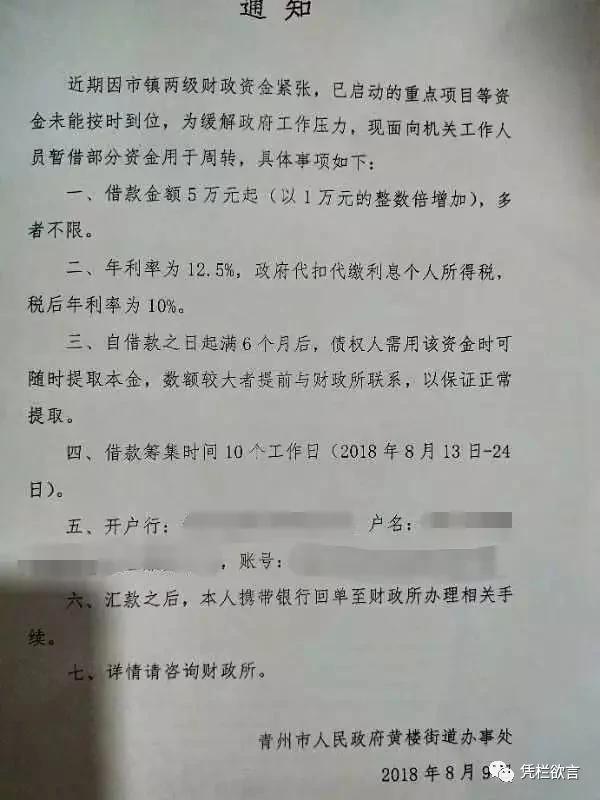

而伴随土地财政已至末期,地方债务风险问题仍存。近期有多地爆出地方政府财政吃紧对内融资的消息。

2)国有企业

2015年11月10日召开的中央财经领导小组第十一次会议上,提出了“供给侧结构性改革”概念:“在适度扩大总需求的同时,着力加强供给侧结构性改革,着力提高供给体系质量和效率,增强经济持续增长动力。”

受益于供给侧改革,处于产业链上游的国有企业盈利大增,盈利增加带动国有企业资产负债率在下降,国家金融与发展实验室在9月18日最新发布的《去杠杠政策转向了吗——中国去杠杠进程二季度报告》显示,国企负债率从去年年末的65.7%回落至65.0%。

但盈利也带动了投资行为,至2017年末,国有企业负债超过100万亿。

如此庞大的负债使得中国面对加息问题倍感煎熬,迟迟无法跟进加息,金融资本流动失衡的风险在累积。

数据显示,今年1到9月,国有企业利润总额25773.6亿元,同比增长19.1%,国有企业税后净利润19031.8亿元,增长17.7%。

其背后是中美利差近乎持平,如要达到易纲行长所述的中美利差100基点的舒适空间,国企利润将腰斩。

3)私有企业

毋庸置疑,央行及高层的多种政策组合,从供给侧到去杠杆,再至稳杠杆,目的多为解决地方政府和国企债务风险。

供给侧改革从效果来看导致处于供应链上游的垄断性国企盈利大增,而处于产业链下游的私有企业盈利受到挤压。

从企业资产负债率来看,国企在去杠杆而私企在加杠杆。二季度数据显示,私营工业企业加杠杆趋势明显,资产负债率从去年年末的51.6%上升至55.8%;与国企负债率下降0.7个百分点形成鲜明反差。

私企的资产负债率上升并非是一种主动行为,主因在于私企资产缩水严重,负债和资产同步收缩,资产收缩更快导致被动加杠杆。

东吴证券数据,2018年1-2月国企占规模以上工业企业全部利润的比重上升至30.1%,私企占比下降到29.2%。

私企的资产规模及盈利双双下滑使得债券违约率攀高,5月份开始,盾安、凯迪、东方园林等陆续违约,根据新世纪评级数据显示,2018年前三季度,共有74只债券发生违约,违约金额714.61亿元,而2017年全年仅有29只债券发生违约,违约金额162.82亿元。超6成企业在“借新还旧”。

违约率攀高使得私企债券发行难度明显上升,数据显示,17年民企债券净融资额总计约6200亿元,但是截止到9月底,18年民企净融资额仅为-85亿元。即算成功发债,利率也居高不下。

自10月8日开始,中国股市持续大幅下滑,截至10月20日,两市共有3485只个股涉及股票质押,占A股全体3554只个股的98.06%。

股价下滑使得大量的私企股权质押风险暴露,前文说过,以间接融资为主的中国,任何一个经济部门的风险都是银行的风险。

为防止私企部门债务风险转移给银行从而扩散成系统性风险,又一次,多部门联合发声出手救市,本月25日,央行连续第五日开展逆回购操作,五日累计资金净投放5200亿元,力求维稳国内资本市场。

10月22日,央行发文称设立民营企业债券融资支持工具,为民营企业债券发行提供信用支持。

也可看出目前政策仍以解决已浮现的金融风险为主,支持政策多集中于金融领域,对微观上企业经营实际困难更多来自于税收、土地价格、行政摩擦等因素尚未能进一步深入。

私企盈利难有改观的情况下,维稳国内资本市场的目的异化为吸引资金接盘解决股票质押爆仓风险。

然而投资者是来赚钱的,不是来救援的,投资者需要的是一个能赚钱的股票市场,一个不赚钱的市场用脚投票将成常态。

而外围美股市场已进入黑天鹅事件多发期,美股市场与中国股市关联并不大,然而其通过对信心和香港股市的影响间接影响国内股市。

受美股影响,国内股权质押风险挥之不去,放水维稳将被迫常态化。

4)居民部门

国家金融与发展实验室的《去杠杠政策转向了吗——中国去杠杠进程二季度报告》显示,居民部门杠杆率仍在上升,上半年累计上升了2.0个百分点。

目前居民债务风险尚未浮出水面,但其已成为潜在的风险爆发点。

居民部门杠杆率上升主要来自于房产消费,风险也将主要由房产价格下滑诱发。

房产价格能维持住,断供断贷问题就少的多,哪怕出现问题,银行也可以拍卖抵押物变现。

而如果房产价格大幅下滑,银行对抵押物进行拍卖后尚不能弥补信贷损失,那居民部门风险就极易传导成为银行风险。

从2018年中国M2增速来看,其已难覆盖基本的通胀和经济增速,已经失去了推涨资本市场的能力,包括房股在内。

从资本收益来看,极易操作的货币基金利率目前维持在3.5%左右,而房产由于变现时间长、空窗期损失及修缮损失,其收益率至少应维持在4.5%以上。

即租售比在22以内才有投资价值,这与国际上基本一致,而目前一线城市租售比约为66,溢价主要来自于对房价上升的预期。

易居研究院26日发布的报告显示,其监测的100个城市新房成交均价同比增幅已连续14个月保持收窄态势,房价环比下跌的城市数量在近两个月有所增加,9月升至31个。9月份的楼市库存规模明显增长,属于近45个月以来首次显著攀升。

房价上升预期逐渐消失,租售比势必要向正常回归,而股票价格下滑也可能迫使一部分人急于抛售房产救股从而引导房产价格下降。

居民部门债务风险将渐渐暴露。

中国前期房地产市场调控目标也集中于“稳房价、稳地价、稳预期”,并未表述过试图让房价下滑的政策目标。

目前,多地流出风声将放开限购但又被辟谣,单纯从供求关系来看,放开限购增加了潜在购买力,属于利好房市。而放开限售则不然,其增加了可交易房产供应,属于利空。

房产具有金融属性,其会追涨杀跌,从预防居民部门债务风险来看,释放利好预期,稳定房产价格防止杀跌有其合理性,放开限购政策大概率成真。

而租售比不可避免的会向价值线靠拢,但租售比回归可由房产价格下滑实现,也可由房租价格上涨实现,即由通胀实现。

由通胀实现租售比向价值线靠拢对银行影响较小,但其需要一定量的货币增速支持。

04

由四大经济部门债务风险来看,尤其是目前国企、政府及私企债务问题皆已浮现,为预防风险扩散,维持一定量的货币增速有其必要性,这个“一定量“以央行的连续动作来看,是维持M2增速在8%以上。

然而世界金融已趋于一体化,且金融体量远远超出贸易体量,一国货币政策不得不面对国际间资本流动的影响。

出于对债务的担心,中国在“一定量“的货币增速和“国际间金融资本流动”两个目标中选择了前者。

但两个目标却并非独立的,其更像是两个通过水渠相连的池塘,货币放水带动资本外流,货币紧缩却带动外部资本内流。

中国要维持“一定量“的货币增速,需要加大注水量使其超过水渠外流速度方可。

这是为何今年央行已进行四次降准,各种货币工具频出而M2增速却只能勉强保8的原因所在。

鉴于中美利率已趋于平价,而汇率预期却完全想反,水渠正在拓宽。

这种情形下,要维持国内“一定量”的货币增速,需加大资金投放力度,却又导致水渠进一步拓宽,需进一步加大资金投放力度,形成一种反馈加强循环。

汇率压力陡然放大。

10月26日,国家外汇管理局局长潘功胜在国务院政策例行吹风会上表示,对于那些试图做空人民币的势力,几年之前中国都与其交过手,彼此也非常熟悉,甚至可以说是记忆犹新。

这个讲话带有一丝警告空头的味道,但市场都是用真金白银堆起来的,背后起决定作用的是资本的收益率。

人民币并没有跟随美联储加息,收益率下降是不争的事实。没有切实的收益提升,光靠喊话终究不能长久。

汇率破7是必然的,只是会在贬值过程中让空头不是那么好受,减少下跌摩擦而已。

那汇率破7之后走势又会如何?

笔者认为汇率破7后会在羊群效应未形成之前顺势有一段急贬,释放前期货币政策与国际背向蓄积的贬值压力。

而后会将汇率稳定在一定区间内,打消人民币汇率继续贬值的预期,减少跟风行为。

待汇率看贬预期消退后继续新一轮贬值,以一种下台阶式贬值模式来减少贬值所造成的负面影响。

汇率贬值所造成的输入型通胀叠加货币推动型通胀也有利于减轻中国经济各部门债务负担。

然而人无完人事无完事,通胀是对居民财富进行稀释,将会抹杀内需,代价是损害中国经济长期竞争力和经济增长速度。

没有评论:

发表评论