作者:大树

都说士别三日当刮目相看,有时候金融市场也是一样的。

去年还嚷嚷着人民币破7呢,结果才一个星期,千点涨幅就开始叨叨人民币又一次进入牛市了。

甚至有券商的研究员们开始围绕人民币进入牛市寻找出一大堆人民币升值的概念股了。

殊不知,创造历史的暴涨大部分都发生在大熊市的反弹阶段。经济寒冬下说人民币进入牛市是否真的会那么踏实?不管别人怎么样,反正大树如果做出这样的判断,自己肯定是肝颤的。

这轮始于11月份的人民币升值过程更多的是人民币贬值趋势中的一次正常反弹。

即便上周的涨幅创造了05年汇改以来的最大单周涨幅,也没有证据显示,人民币汇率的基本环境发生了什么根本的改变,而支持本次人民升值的主要因素也基本上都是短期因素或者是市场的妄想罢了。

首先,我们看看人民币汇率波动的金融环境。

2018年,因为中美之间货币政策的差异,中美短期利率的差值快速下降,到了下半年这个差值已经跌入了负值区间:

这个下跌过程持续到2018年11月份,随后这个息差出现了一轮反弹,这轮反弹甚至一度把中美息差推升回0以上,随后这个息差又跌回前低,进入2019年,这个息差小幅反弹,目前是-0.17。

从11月份到今天的这个波动被市场看做中美息差的企稳,从而在短期金融层面支持了人民币的升值。

确实,这是支撑本轮人民币升值的一个关键因素,如果我们看美元兑人民币一年的掉期走势,这个企稳还更明显些:

但问题是,这个企稳是怎么来的?

是中国自己经济好转了,利率上去了吗?

显然不是的。

如果你要问2019年银行哪个部门开门红了,那一定是银行的债券交易部门,因为我们自己的利率一直在跌。开门第一放,全面降准1%嘛。所以,这个利差的企稳和我们自己没啥关系,主要是美国利率跌了。

那美国的短期利率为啥跌了呢?

原因很简单,市场对美联储2019年货币政策的预期出现了剧烈的转变。

想想几个月前,大家还在预期2019年加息3次呢,并且美联储的点阵图现在还显示的是2019年美国加息3次呢,而现在市场上的普遍预期已经变成了美联储2019年不加息,极端点的都开始预期降息了。

这么剧烈的转变我就问你靠谱吗?

不管你觉得靠不靠谱,大树是觉得不靠谱的。

即便这个预期最后成为了市场的真实,那么这个基本上也是2019年的极端情况了,不太可能后面的预期会变成降息两次什么的。反过来,但凡美国经济比预期好点,美联储加个一次息,这都是比现在的市场预期要紧缩的。所以说,美国短期利率基本上现在就是个见底的状态。

美国的利率基本上见底了,那反观我们自己的利率水平呢?

目前市场上普遍预期还是能继续往下走个30-40个BP的,因为自己的情况自己知道,降不降息不确定,但是后面每个季度降降准应该是个大概率的事情。

这样的话,中美之间的利率差在2019年继续下降的空间还是存在的,这个下降的趋势也会继续维持。

在这样的环境下,人民币贬值压力是依然存在的。

事实上,从中美息差的角度看,现在的这个息差情况可能就已经是个极值了,那这是否意味着人民币升值也就止步于现在的6.7了呢?不一定,因为除了金融,我们还有贸易。

第二,我们再看看人民币波动的贸易环境。

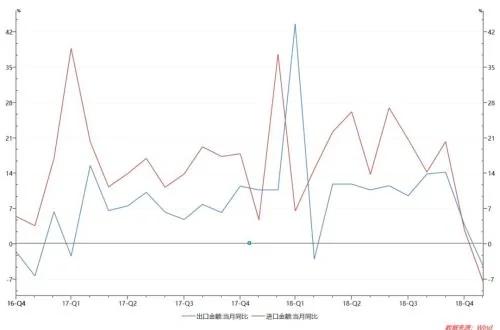

今天刚刚公布了12月份的进出口数据,果然和我在周末的课上讲的一样,数据惨不忍睹:

12月份出口当月同比负增长了4.4%,大幅低于市场预期的2%。然而虽然出口的压力显现出来了,但是这个东西对人民币汇率的压力却不一定同步,因为除了出口,我们还有个进口。

数据显示,12月份进口增速比出口还糟糕些,负增长了7.6%。

这样在矬子哩拔大个的机制下,我们12月的贸易顺差居然还是扩大的,并且还创出了两年来的新高。而事实上,从今年下半年开始,在贸易战抢出口和进口限制的情况下,我们的贸易顺差是逐月扩大的:

这样的贸易状况为本轮人民币升值提高了强有力的支撑,企业部门大量的美元结余在年底陆续结汇也被市场当做人民币升值的关键因素,这是对的。

但是即便如此,这个贸易因素依然是个短期现象,从长期看,我们的贸易顺差只能是下降的,不太可能持续的上升,甚至与贸易战的结果无关。

这个逻辑不难想,贸易战越来越激烈,虽然我们短期贸易顺差可能扩大,就像现在一样,但是这是衰退式的扩大,是不可持续的。随着贸易总规模的缩小,我们的顺差也必然会变小。

如果贸易战出现缓和,那必然有一条就是扩大对美国的进口,而我们的出口又受到全球经济减速的影响需求不振,这个顺差一样会缩小。所以,贸易战的缓和虽然短期利好人民币,但是中长期看,情况恰恰是相反的。

所以,贸易的支撑因素也是短期的,后面贸易顺差的收窄会持续给人民币以贬值压力,不过这个支持因素不像金融那边一样已经达到了极限,还能多熬两个月,3月底中美贸易谈判出了结果,最迟到4月份,这个支持人民币的因素也将消失。

第三,我们再看看人民币汇率波动的效率环境。

除了贸易和金融这两个中短期因素外,我们再看看决定汇率长期走势的经济效率对比。在效率这个因素上,大树是拿不出直接数据的,因为这玩意特别难测量,有一些算法基本上都出现在学术论文上,而且这些计算结果也是千差万别争议多多。

那怎么衡量效率是上升还是下降呢?

这个就只能间接的观察了。

我们都知道,经济的效率和两个因素有关:

一个是技术进步,一个是资源配置。

关于技术进步这事,如果只看5G,那中美两国是同步的,但是如果全面的去看,我们可能是不如美国的。原因很简单,技术的进步可以靠学习,也可以靠创新。

靠学习,在贸易摩擦的背景下,我们学习的门槛越来越高,成本也越来越大。靠创新呢?那需要自由之思想和自有之资本,思想不提了,大家懂的,至于资本看看股市就知道了。

技术创新需要强大的资本支持,这需要强劲的股票市场,而我们?哎,一级市场的风投们都快违约了吧。所以从技术的角度看,恐怕这个效率上我们在一段时间里是很难有优势的。

至于资产配置,给大家看一张图:

这是供给侧改革以来国有和私营工业企业利润占比,其他的我就什么都不说了,大家懂的。

所以说,目前来看,长期的效率因素对人民币构成的是压力,而改善这个因素依赖的改革,换句话说:

人民币长期走势看改革!

市场的因素说完了,最后我们再看看央行的态度。这轮人民币升值有人说,很可能是贸易谈判中搞出了什么小广场协议。看上去好像挺像那么回事的,感觉人民币升值是央行的意图,然而,从目前的情况看,什么小广场协议,什么央行有意为之都是自己那瞎YY。

先不说贸易谈判从头到尾都没有涉及到任何关于人民币汇率的问题,就算真谈了,央行确实是有把人民币搞升值的意图,那总得通过市场去实现吧。而事实上,无论从每天的中间价还是美元兑人民币掉期交易上看,都没有央行干预的迹象。实际上,对于目前人民币汇率的波动央行基本上是中立的。

对于央行来说,其实人民币升还是跌都不是第一位的,而外汇储备的稳定才是第一位的。

而维持外汇储备稳定的最有效手段就是少去干预人民币汇率市场。为啥18年人民币跌成这个熊样,央行外汇储备却依然稳定在3万亿以上?因为央行干预得少嘛,不用在市场上卖美元,市场自己玩自己的,关键位置搞一把也就是了。

所以说啊,未来的人民币波动更倾向于清洁浮动,少想一点阴谋,多看看市场因素才是真的。

最后,总结下观点:

人民币本轮升值就是人民币贬值大趋势中的一个反弹,这个反弹持续的时间估计也就在一季度内,至于幅度很难说,也许现在就是极值,也许不是,但升值的空间是比较有限的。

有了这个判断,

人民币升值概念股还要不要买?

美元要不要买?

这个不用大树再说了吧。

没有评论:

发表评论