作者:路财主

先讲一个笑话。

说记者采访某乡民,问其今年生活幸不幸福?

乡民答:幸福得很,去年欠了10屁股债,今年已经还了9屁股了。

记者闻听大喜:一年就还了90%的债,这日子是要红红火火恍恍惚惚的节奏啊!

乡民说:嗯,只欠一屁股债了!

我们的地方政府债务,目前显然就是这种状况。

根据我“地方政府的隐性债务有多少?”一文的情况,当前的地方政府——

显性负债(城投债+地方债)约25.3万亿元;

隐性负债(政府的或有负债)可能高达52-62万亿元;

总负债高达77-87万亿元。

地方政府隐性债务的背后,基本都是城投公司债务。

4年前,因为城投公司债务规模扩张太快,地方政府的债务危机苗头浮现,引起了市场一片恐慌,和现在类似,房市、股市、债市全部萎靡不振。为了化解地方政府的债务危机,2015年初,财政部在“两会”上披露了地方政府债务置换计划——计划通过3年左右的时间完成地方政府的债务置换,允许地方政府通过发行债券来借新债还旧债。

当时,这件事当时被媒体称为“地方政府的债务旋转门”。

为了确保地方政府发行的债券能被市场认可,2015年年中央妈和财政部共同发文,将地方政府发行的债券纳入央行的担保品,彻底打消了有人担心地方政府破产的疑虑——这相当于央行印钞解决地方政府的显性债务。

2016年初,《国务院办公厅关于印发地方政府性债务风险应急处置预案的通知》发布,俗称88号文,将地方政府的债务进行了甄别和认定,认为大部分城投公司债务不属政府债务,这为城投公司可能的破产开启了后门。

2016年11月份,财政部发布《地方政府性债务风险分类处置指南》,将地方政府的债务分为存量债务和存量或有债务(不一定负有完全偿还责任的债务),存量或有债务又进一步被划分为存量担保债务和存量救助债务。

无论是存量担保债务还是存量救助债务,都又进一步被划分成5个类别:

银行贷款类债务;

BT(建设-移交)类债务;

企业债券类债务;

信托类债务;

个人借款类债务。

《指南》对5类债务的地方政府偿还责任,都进行了明确说明,这确保了城投公司一旦出现债务危机,能够被有序、妥善处理。

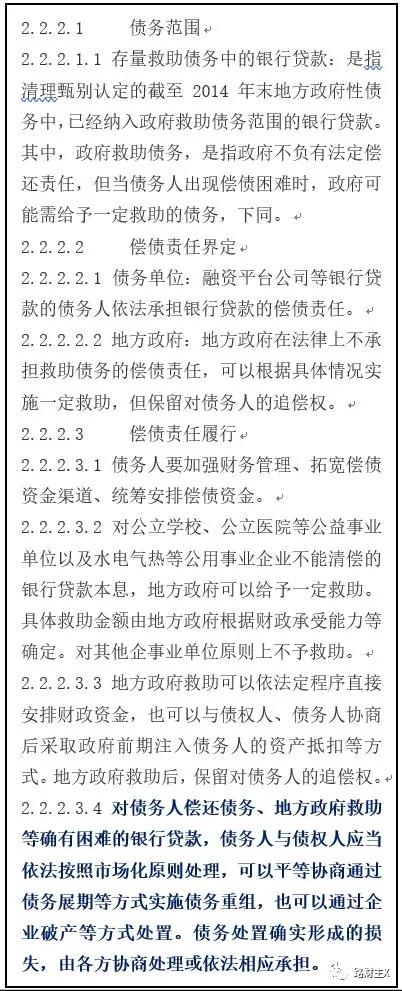

例如,对于或有债务中地方融资平台的银行贷款类债务,《指南》全文说明如下:

2015年约定的地方政府债务置换——

完成的时间点,就在2018年8月。

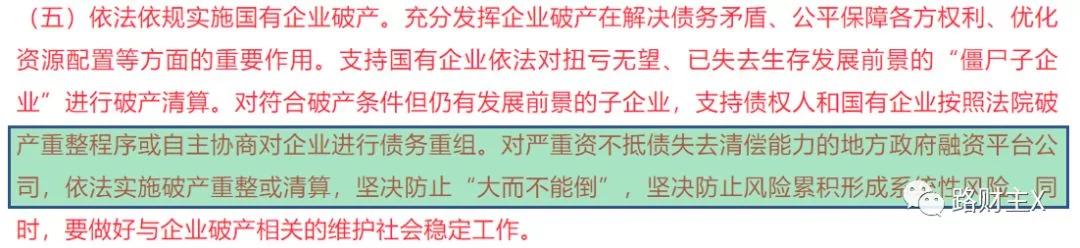

既然显性的债务置换已经完成,2018年9月18日,中办国办就发布了《关于加强国有企业资产负债约束的指导意见》,其中提到,对严重资不抵债的城投公司要“依法实施破产重整或清算”。

这包袱甩得,真叫一个好。

有数据显示,中国大陆目前共有超过1万家地方政府融资平台公司,替地方政府承担投资和融资职责,平台的主体也遍布省级、地市级、县级,这些城投公司不仅可以发行债券,还可以从银行获得贷款、从金融机构获得非标融资等。

投资拉动GDP的模式下,地方政府普遍追求大项目、大投资、大工程,其中很大一部分资金是通过城投公司举债而来,很多大项目没有什么经济效益,这让无数城投公司陷入借新债还旧债、甚至只能还利息的尴尬局面,财政部曾公布广西、云南、宁波、安徽四地的违规举债及处理情况案例,均涉融资平台公司——而这,只不过是冰山一角。

剥离地方政府信用背书,允许城投公司破产,会产生什么影响呢?

除明面上公开发行的城投债之外,城投公司很大一部分债务被包装成理财产品,销售给普通投资者和信托投资人——所以,城投公司破产的第一类受害者,很可能是那些从银行、信托公司、资产管理公司购买城投公司理财产品的投资者……

城投公司破产的第二类受害者,很可能是习惯承包政府工程的一些项目建筑商、材料供应商,甚至还可能包括一些回迁户,那些破产的城投公司项目很有可能会变成烂尾工程,供应商们的支出很有可能拿不回来,甚至部分拆迁户的回迁也变得遥遥无期。

城投公司破产的第三类受害者,应该是购买城投债的各类金融机构和民营企业,以及把城投债包装成P2P产品的P2P公司,前几个月P2P爆雷让不少金融难民成政府的维稳对象——想起来中办国办的文件里特别提到:“要做好与企业破产相关的维护社会稳定工作”,这是未雨绸缪啊!

在2008-2015年,因为地价房价一路飞涨,还有地方政府隐含信用担保,城投公司债务可是各类理财产品和信托产品的香饽饽,发行债券也因为利息较地方债高出不少而被人抢着要。就在2018年8月13日,“17兵团六师SCP001”这只城投债因为没有按期兑付本息,出现实质性违约——这打破了城投债的刚兑信仰。

虽然说8月16日剧情出现反转,债券被全额本息兑付,但这一事件让大家实实在在的感受到了城投债信仰被打碎的幻灭感。

从金融市场来看,如果城投公司存在破产可能,可以想象的是,相比由央妈担保的地方债,城投债的发行将更为困难,市场对其要求的利率也将更高。

虽然说了城投公司破产可能影响的人群,但鉴于中国的特殊体制,短期内“允许地方政府融资平台破产”的声明,在短期内很可能仍然只是停留在纸面上,只要还能通过借新债还旧债撑下去,没有城投公司会选择破产——2014年底,国务院发布了《存款保险条例》,其中有允许商业银行破产的说明,现在4年已经过去,尽管银行爆雷一个又一个,却连一家银行破产的新闻都还还没有。

除已被中央认定的显性债务之外,地方政府当然希望能够赖掉城投公司大部分高风险债务,就像脏抹布一样,用完了扔掉最好——可惜的是,正如前文所说,城投公司债务背后涉及着一连串的债权人,如果违约,这些债权人可能远比P2P爆雷受害人更为广泛,这对于以稳定为任务的地方政府,很可能是不能承受之重。

前几个月倒闭了几百家P2P公司,其累计资金总量不过1万亿元人民币,产生了无数的金融难民;考虑显性的城投债和隐性债务,城投公司总债务可能高达50-60万亿元,哪怕有5%的公司破产,其引起的冲击也远远大于P2P倒闭潮。

如果真出现了大范围因城投公司破产而引发的金融难民,中央也不可能坐视不救,这样一来,就又回到了我所说的“挤牙膏式放水”路子上去了——这样一来,我们每个使用人民币的人,都会因为这个事儿钱包瘪上那么“一点点”。

没有评论:

发表评论